你对95后的刻板印象是什么?

是“我的夜,我做主。氪金一族,通宵羊了个羊,结果成了驴了个驴”?

是“耳机一带,谁都不爱。活在自己的小世界里无法自拔”?

是“万物皆可社交,物以类聚,人以圈分”?

还是“月光族,剁手不断,自宠有方”?

这些确实是Z世代所具备的不同于X世代和Y世代的特点,但是,这些并不是一个完整的Z世代人群的画像。因为,除了前面的那些“标签”外,他们还是“理财狂魔”!你敢相信吗?!

Z世代,也称“网生代”,专指出生于1995年至2009年之间的这一代。我国共有约2.6亿“95后”人口(现13-27岁),劳动年龄的“95后”人口约2亿人(18-27岁),占劳动年龄人口的22.7%。因为这一代人群的成长经历伴随着中国移动互联网的蓬勃发展,手游、动漫等新兴产业的兴起和成长。

Y世代专指1980年至1994年间出生的人群,这一代人是伴随着游戏机、电脑、互联网成长起来的。

X世代则专指1965年至1979年间出生的人群。按照15年一个代际的规律划分,我们会发现,不同代际的人群在各个维度都具有各自的鲜明特点。

一、Z世代人群的特点

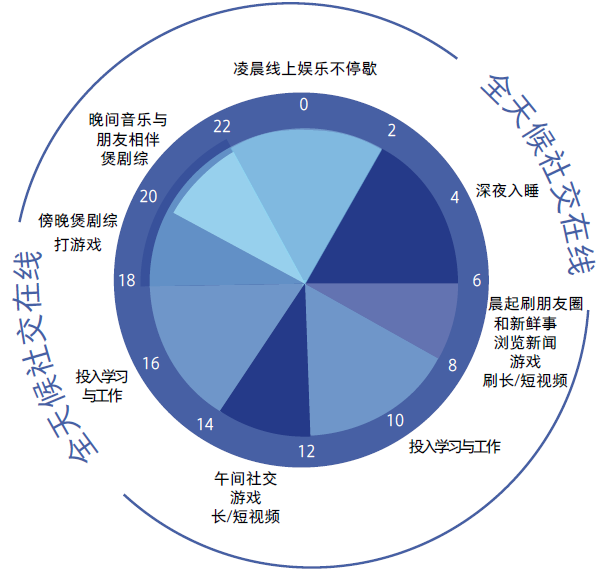

注意力24小时在线,熬夜是常态,全天候聚焦社交。

晚上八点至次日凌晨两点是他们的注意力自主支配时间,这段时间Z世代通常活跃在视频、音乐、游戏和直播上。其中,短视频流量呈现向长视频迁移的趋势,综艺、纪录片、高质量有干货的课程都是95后的“菜”。95后24小时注意力分布情况见下图:

(图片来源:《95后年轻人注意力洞察报告》)

95后可谓是名副其实的资深游戏玩家!据不完全统计,近7成的95后男性愿意为游戏充值。从充值金额上,他们会保持适度“氪金”的状态,近5成95后男性每年为游戏充值不超过500元。在为游戏充值的目的上,63.9%的95后男性是为了购买喜欢的皮肤,取悦自己,其次是获得更广的社交圈,以及快速提升等级。

二、除了花钱,95后也爱“搞钱”

88.2%的95后有理财的经验,他们首次理财的时间大概在工作后的两年后,相比他们的父辈提前了8年。

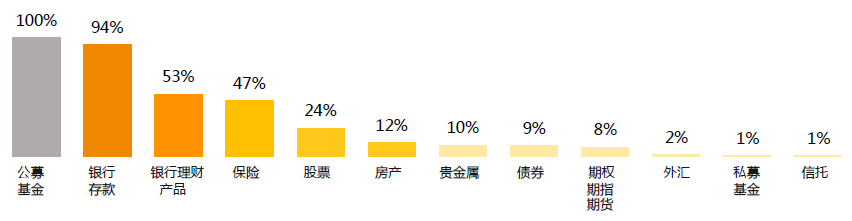

《Z世代基民洞察报告》的数据显示,公募基金、存款和银行理财在Z世代基民中的渗透率极高,这可能和投资的便利程度、投资门槛较低直接相关。

随着家庭财富水平的提高,很多95后的父辈很早就开始为其子女理财。很多大学生也会拿出部分生活费买基金练手。过去一年中,各种投资产品在Z世代投资者中的渗透率见下图。

(图片来源:《Z世代基民洞察报告》)

51%的95后理财的主要目的是“赚点零花钱”。从投资的长期考量看,95后投资者主要是为资产保值增值,为创业、买房、结婚作准备。这里面不乏有一些跟风参与投资的群体,由于社交是Z世代热衷的活动,理财也关乎社交娱乐。

“你买基金了么”已经成为95后相互问候的方式,基金日益见涨的话题度,在很大程度上给投资基金赋予了一些娱乐和社交的属性。“追星式”的理财方式带给95后茶余饭后的谈资,入驻小红书、B站的理财UP主的视频播放量有的可达上百万/条。

据《Z世代基民洞察报告》的数据表明,Z世代基民投资理财的全部本金平均接近1.9万元,其中,平均1.4万元用于投资基金(占投资总额的74%)。

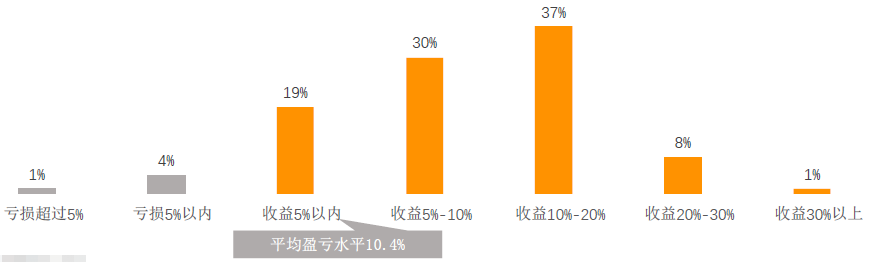

每个Z世代基民平均持有3.6只基金,收益率平均可达到10.4%!但持有期限并不算长,一只基金的平均最长持有期只有12.2个月,最短的持有期平均仅2.4个月,说明绝大多数的Z世代基民是短线投资者。

Z世代基民的基金平均投资业绩情况如下:

(图片来源:《Z世代基民洞察报告》)

现在还不赶紧打开你的账户看看你的收益率有没有给大家拖后腿。

三、Z世代基民投资理财存在的问题

虽然Z世代基民的投资态度相对谨慎,重视本金的安全性,仅4%的基民愿意承担超过20%的亏损。但是,由于缺乏系统的金融知识,Z世代投资者在理财过程中存在很多问题,而这些问题只要学习了CFA一级就能完美地避免,帮你更理性投资,获得更理想的投资业绩!

❌问题1:盲目跟风,做友好的追随者

有数据统计,近半数的Z世代基民愿意跟随熟人、短视频、推文等外部信息做投资决策而不会自己深入地做基本面研究。这也是前面提到的这代人投资的一个特征——追星式投资的原因。

以坤坤、葛兰为代表的明星基金经理受到Z世代基民的热捧,90%的95后投资者会通过基金经理过往的业绩和经验选择基金,84%的95后投资者会通过基金持仓覆盖热门板块选择基金。

这样做的漏洞在于,投资者忽略了一个基金经理获得长期稳定高收益的概率本身就很低这个事实。通常,投资者仅查阅基金经理近一两年的投资收益就决定是否投资其管理的基金,这种做法也过于片面。

这些看似习以为常,实则不完全理性的投资现象是可以利用CFA一级投资组合科目中学习的《行为金融学》的相关知识解释。

实际上,在市场上的投资者都是非理性的,由于人们并没有能力充分并准确地分析所有的信息,以及分析这些信息给大脑带来的压力和认知成本都驱使投资者们直接跟风,抱住大佬的大腿,追涨杀跌。

这也是现实版的“后悔厌恶偏差(regret aversion bias)”。由于大家害怕自己做的研究导致错误的投资决策,从而给自己带来并不愉悦的悔恨感,索性不去研究了,直接追随他们心中的权威人士,导致羊群效应。这类人,在行为金融学中被称为“友好的追随者(Friendly Follower)”。

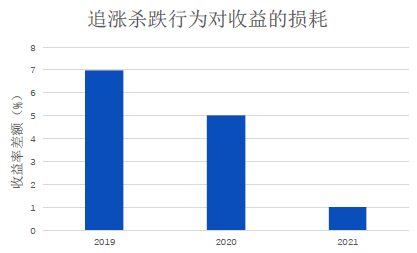

有过追涨杀跌行为的人群在2019和2020两年的收益都少于没有追涨杀跌的人群,他们的投资收益分别减少了7%和5%。就算在市场剧烈波动的2021年,坚持持有的投资者的投资收益也依然高于追涨杀跌的投资者的投资收益。

(图片来源:《Z世代基民洞察报告》)

❌问题2:损失厌恶,过度交易

仔细观察Z世代基民的投资行为,我们发现,超过80%的Z世代基民会在-10%到+10%的收益率区间进行止盈止损操作,操作频率明显高于其它年龄段的投资群体。

而且,从总体来看,有止盈行为的人比有止损行为的人更多。这就意味着Z世代基民“落袋为安”的意愿比“割肉”意愿更强,这是典型的“损失厌恶偏差(loss aversion bias)”。这无疑是一种非理性的投资行为,抛开资产本身的价值增值核心动力的分析,片面地以资产价格的短期波动指导投资决策,很难获得长期收益机会。

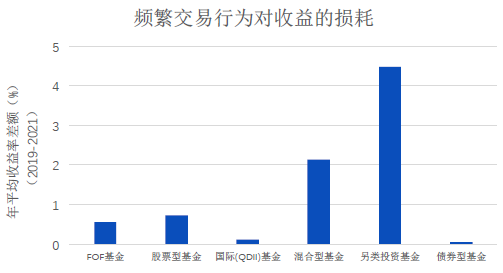

另外,过度频繁的交易必将拉低税后费后投资收益。很多基金的赎回需要收取一定的费用,尤其是短期持有的基金赎回不能享受零赎回费率的条件。不同投资风格的基金收益率受到高频交易的影响各不相同,频繁交易行为对收益率的损耗最大可超过4%。

(图片来源:《Z世代基民洞察报告》)

四、给Z世代基民投资理财的建议

通过定投和交叉持有等方式降低持仓波动、拉长持有期限和优化交易行为,进而提升投资获得感。

学习系统的金融知识,形成自己的投资理念和风格,在充分了解产品的前提下做投资决策,杜绝盲目跟风投资。

获取高质量、有深度的投教资源,培养正确的投资态度和方法。

CFA新版教材限时免费

全新升级,导学+视频+题库备考更轻松

扫码领取,截止时间9月25日

▎本文由高顿金融分析师原创编辑,作者:杨洋。如需引用或转载请联系原作者授权,如有侵权,请添加微信号:cfawx666议定处理!

近期热搜

近期热搜

回到顶部