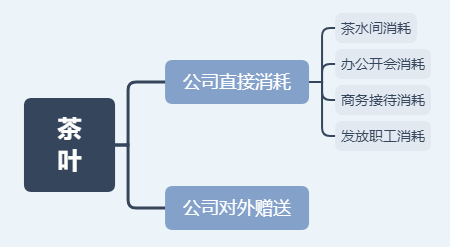

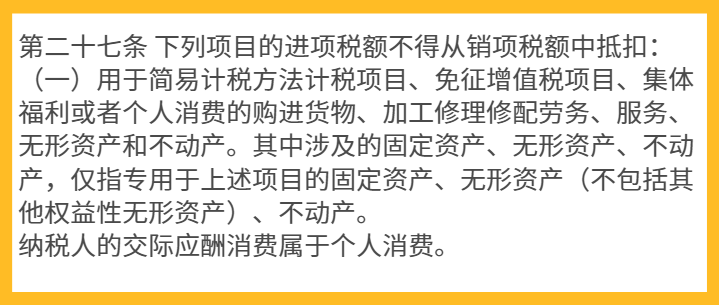

上班第一件事,在公司茶水间泡杯茶,这也是很多人一天工作的必备品。马上要到十一国庆了,公司又购进了50000元的茶叶,用于节假日的各种场合。不过问题来了:公司买的这些茶叶怎么入账,怎么缴税呢?这答案还真不一定,同样是买茶叶取得的发票,用途不同,对应的账务和税务处理都可能大不一样。外购茶叶直接消耗了,比如放在茶水间供员工饮用了,员工开会、办公消耗了,商务接待时候给客人泡茶消耗了,公司过节或者搞活动当礼品、奖品消耗了。集体福利费对应的进项税本身就不能抵扣,因此,无须取得增值税专用发票。如果取得专票那么做不抵扣勾选处理就行了。个人所得税这块,国家税务总局所得税2018年第三季度税收政策解读说,目前对于集体享受的、不可分割的、未向个人量化的非现金方式的福利,原则上不征收个税。比如企业购买零食、水果作为员工的下午茶,就属于集体员工享受的福利,无法分割到个人,企业可不为员工代扣代缴个税。因此无须并入工资薪金交纳个税。这个时候用途其实就多样了,可能是自己人办公、开会就喝了,也可能是客户来了用做商务接待消耗了。同样是喝,发票同样是茶叶发票,具体还真的看用途来做相应处理。自己人消耗了,计入办公费,取得专票还可以抵扣进项税。但是在实践中,同样是自己人的消耗,一个是专用于职工休息的茶水间饮用,比如我们前面说的那种情况,另一个是直接用于办公用,其实是很容易混淆一起,也不是那么容易区分的。所以记住,财务核算时候就要做到摘要清晰,要件完整。比如你计入办公费也抵扣了进项税,那你后面千万不要附一个购买茶水间茶叶的内部申请审批单据或者摘要上出现相关指向集体福利的字眼,账务处理要和实质吻合合理。如果是来访客人喝了,这种我们也把它视作公司的交际应酬消费,也就是也是直接消费掉了。交际应酬消费不得抵扣进项税。用于接待了,直接列支为业务招待费,由于所有权没有转移,也无须视同销售,这个就属于交际应酬费用,那么实际上也是不可以抵扣;也不产生个税。但是这里的业务招待费面临纳税调整40%,所以还是有点不划算。实践中可适当灵活处理,比如直接计入办公费,当然合理真实是前提。税务在检查合理性时候一般看办公用茶都会看是否是名贵茶叶,金额是否合理,用量是否合理,如果出现金额巨大,用量不合理,那就需要考虑是否是假借办公用茶方式虚列成本或者变相发放福利了。

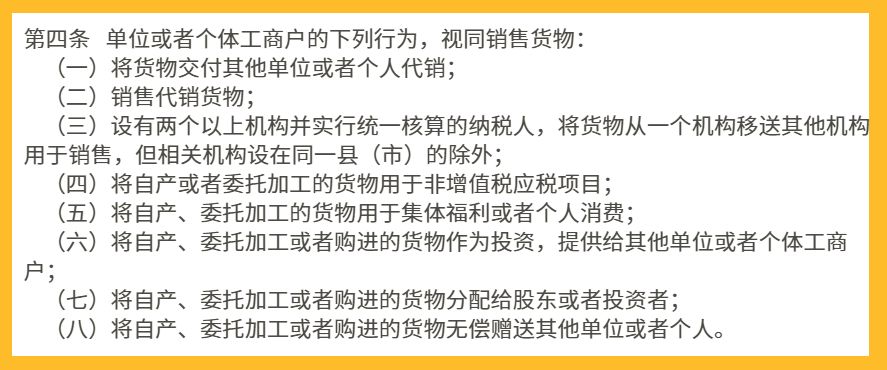

此情形下由于职工个人取得实物福利就并非不可量化的所得了。理论上应该并入工资薪金交纳个税。《中华人民共和国个人所得税法》规定,对于发放给个人的福利,不属于文件中规定免税范围的,不论是现金还是实物,均应缴纳个人所得税。这个主要就是指得用于直接赠送客户茶叶礼盒,一般来说应做视同销售,如果视同销售,购买茶叶取得的增值税专用发票可以认证抵扣。第十四条下列情形视同销售服务、无形资产或者不动产:(一)单位或者个体工商户向其他单位或者个人无偿提供服务,但用于公益事业或者以社会公众为对象的除外。(二)单位或者个人向其他单位或者个人无偿转让无形资产或者不动产,但用于公益事业或者以社会公众为对象的除外。如果赠送对象是公司,无须代扣代缴个税;如果赠送对象是自然人,应该涉及代扣代缴个税。

近期热搜

近期热搜