最近会计网的好多财务朋友都在说,小规模增值税优惠的申报表填写真的让人头大三圈……头大归头大,表还是要填的,今天就给大家选了工作中常遇到两种小规模增值税优惠,用案例+讲解的模式跟大家说说~

01、小规模纳税人3%减按1%征收

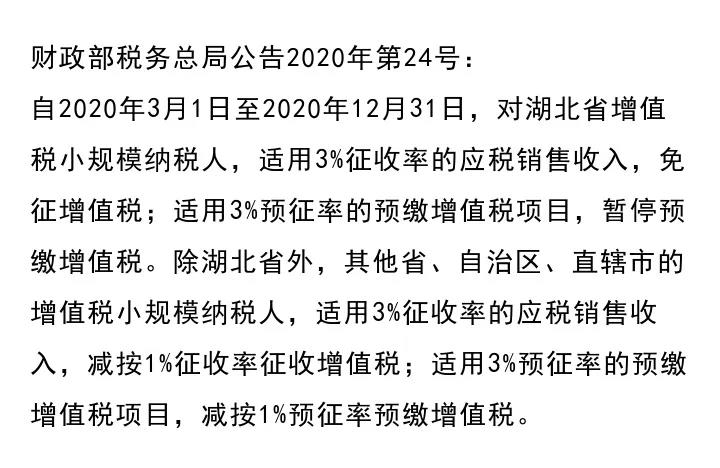

政策原文:

申报表填写

主要涉及到的申报表有两个分别是A06491和A06631。

填写要点如下:

①减征1%的销售额应填写在第1栏次的“应征增值税不含税销售额(3%征收率)”。

②增值税减征额是销售额×2%,填写在主表的第16栏次,以及A06631中减税项目的相关栏次。

举个例子说明一下

大咖公司是广州的一家机械设备生产公司,为一般纳税人,按季度申报增值税。2020年4月获得销售收入30.3万元(含税),5月获得销售收入35.35万元(含税),6月获得销售收入20.2万元(含税)。那么二季度的增值税应该如何申报?

根据公告中“销售额=含税销售额/(1+1%)”

该公司2020年二季度销售额

=30.3÷(1+1%)+35.35÷(1+1%)+20.2÷(1+1%)

=85(万元)

因此不能享受季度销售额未达30万元免征增值税的政策优惠。

该公司本期增值税应纳税额

=85×3%=2.55(万元)

该公司减征的增值税应纳税额

=85×2%=1.7(万元)

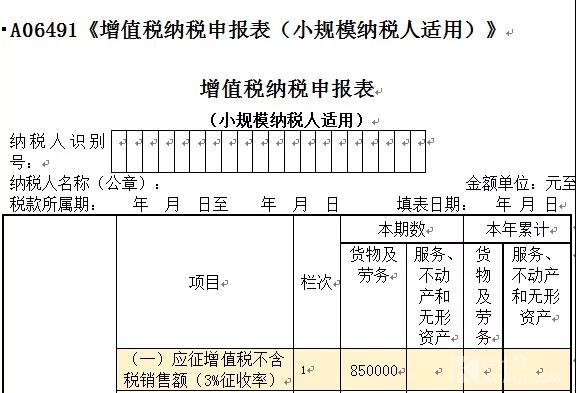

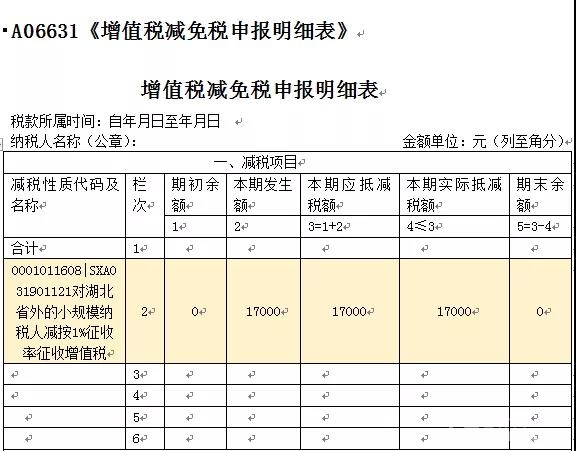

填表如下↓↓↓

开票要点

如果纳税义务是在今年2月份以前发生的,并且开具了3%征收率的发票,但是因为某些事情需要开具红字票,需要按照3%的征收率开具红字发票;发票开具错误的也需要先按照3%的征收率开具红字发票,然后再重新开正确的蓝字发票就可以了。

02、免征增值税

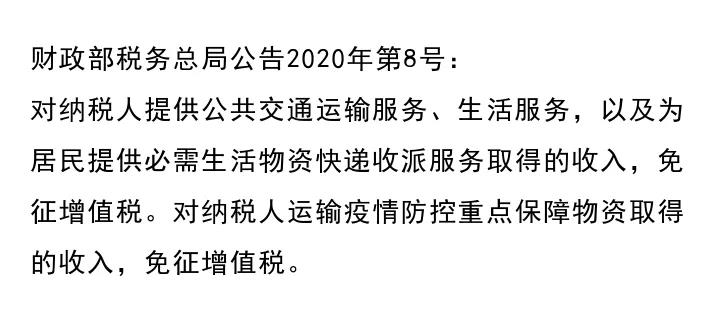

政策原文:

申报表填写

主要涉及到的申报表有两个分别是A06491、A06631、A06454(可能涉及)。

申报要点如下:

①纳税人如果享受此项优惠不需要进行备案申请,可以自主进行免税申报,但是相关的资料要注意留存以便备查。

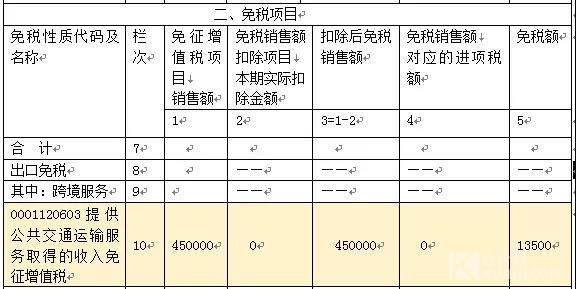

②将免税的销售额填入A06491第12栏次的“其他免税销售额”和第17栏次的“本期免税额”,同时要在A06631的免税项目中准确填写。

③如果还涉及到扣除额的相关问题,还需要额外填写A06454相关栏次。

举个例子说明一下:

大咖公司为公共交通运输业增值税小规模纳税人,4月份销售额10万元(不含税),5月份销售额15万元(不含税),6月份销售额20万元(不含税),符合国税2020年第8号公告中的免征增值税政策,如果享受该项优惠,二季度的增值税应该如何申报?

该公司不能享受季度销售额未达30万元免征增值税的政策优惠。

本期免税额=(10+15+20)×3%=1.35(万元)

填表如下↓↓↓

开票要点

纳税人如果享受8号公告和9号公告中的免征增值税的政策优惠,就不能再开具增值税专用发票;如果已经开具了的,应该将发票进行作废或者红冲,然后再享受此项优惠,并且开具增值税普通发票。

如果没能及时将专票进行作废和红冲也没事,可以先享受该项政策优惠,然后在政策执行到期后1个月开具相应的红字发票。

本文为大咖说税(ID:kuaijidk)公众号原创首发,作者:Fiona。如需引用或转载,请留言授权,并务必在文首注明以上信息。违者将被依法追究法律责任!

@大咖说税 保留所有权利。

会计网所有内容信息未经授权禁止转载、摘编、复制及建立镜像,违者将依法追究法律责任。不良信息举报电话:15820538167。

沪公网安备

31010902002985号,沪ICP备19018407号-2,

CopyRight © 1996-2025 kuaiji.com 会计网, All Rights Reserved.

沪公网安备

31010902002985号,沪ICP备19018407号-2,

CopyRight © 1996-2025 kuaiji.com 会计网, All Rights Reserved.

上海市互联网举报中心

上海市互联网举报中心

中央网信办举报中心

中央网信办举报中心