疫情期间,国家出台了一系列有关捐赠税收优惠政策。明确表示,单位和个人无偿捐赠能够享有增值税、消费税、教育费附加等免征政策优惠。本文就疫情期间捐赠税收优惠政策和热点问题做一个相关介绍,来一起了解下吧!

| 内容导航 | 捐赠税收优惠政策 | 捐赠物资账务处理 |

| 捐赠税收优惠问答 | 企业捐赠税务处理 |

(一)财政副部长表示鼓励社会各界捐赠

2月7日上午,财政副部长余蔚平在新闻发布会上表示:进一步加大疫情防控力度,可以允许直接向医院捐赠,对于接受捐赠范围也会有所扩大。如果企业及个人进行公益性捐赠,则可享受全额扣除的税收优惠。对于个人补助奖金等方面,免收个人所得税。捐赠货物相关增值税及消费税也给予免征。

(二)支持疫情防控有关捐赠税收政策公告

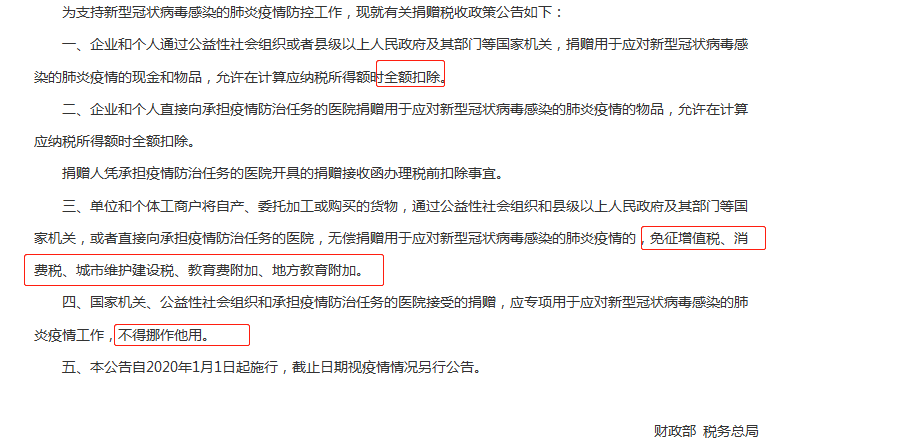

为支持新型肺炎疫情防控工作,财政部、税务总局联合发布《关于支持新型冠状病毒感染的肺炎疫情防控有关捐赠税收政策的公告》,内容如下图:

1、问:疫情期间,单位和个人无偿捐赠能否享受税收优惠政策?如何操作?

答:单位和个人无偿捐赠可以享受免征增值税、消费税、城市维护建设税、教育费附加、地方教育附加,允许企业所得税或个人所得税税前全额扣除;可以采取“自行判别、申报享受、相关资料留存备查”的方式享受政策。

2、问:疫情发生以来,各地就疫情开展的捐赠十分踊跃,请问此次支持疫情防控捐赠所得税政策有哪些?

答:这次出台的财税2020年第9号公告规定,一是企业和个人通过公益性社会组织或者县级以上人民政府及其部门等国家机关,捐赠应对疫情的现金和物品,允许在计算应纳税所得额时全额扣除;二是企业和个人直接向承担疫情防控任务的医院捐赠用于应对疫情的物品,允许在计算应纳税所得额时全额扣除。

3、问:单位和个人无偿捐赠享受税收优惠政策是否需要备案?

答:不需要备案,自行申报享受,资料留存备查。需要留存备查的资料包括:公益性社会组织和县级以上人民政府及其部门等国家机关开具的公益性捐赠票据、承担疫情防治任务的医院开具的捐赠接收函。

4、问:我公司直接向武汉火神山医院无偿捐赠了一批医用吸氧设备,用于治疗新冠肺炎,请问该业务可以享受免征增值税优惠吗?

答:可以享受。《财政部税务总局关于支持新型冠状病毒感染的肺炎疫情防控有关捐赠税收政策的公告》(2020年第9号)第三条规定,单位和个体工商户将自产、委托加工或购买的货物,通过公益性社会组织和县级以上人民政府及其部门等国家机关,或者直接向承担疫情防治任务的医院,无偿捐赠用于应对新型冠状病毒感染的肺炎疫情的,免征增值税。你公司直接向武汉火神山医院捐赠医用设备,用于治疗新冠肺炎,可按规定享受上述免征增值税优惠。

5、问:请问企业通过公益性社会组织或者县级以上人民政府及其部门等国家机关进行的捐赠,在留存资料上应注意什么?

答:企业通过公益性社会组织或者县级以上人民政府及其部门等国家机关,捐赠用于应对新冠肺炎疫情的现金和物品的,应及时要求对方开具公益事业捐赠票据,在票据中注明相关疫情防控捐赠事项。该捐赠票据由企业妥善保管、自行留存。

6、问:个人为了武汉疫情的捐赠能税前扣除么?怎么扣?

答:个人通过公益性社会组织或者县级以上人民政府及其部门等国家机关的捐赠,以及个人直接向承担疫情防治任务的医院捐赠,都可以在个人所得税前扣除,而且可以全额税前扣除。具体扣除办法,可以按照《财政部 税务总局关于公益慈善事业捐赠个人所得税政策的公告》(财政部 税务总局公告2019年第99号)规定执行。扣除时,既可以在工薪所得预扣预缴个人所得税、分类所得代扣代缴个人所得税时扣除,也可以在综合所得年度汇算清缴时办理扣除。

借:营业外支出——捐赠

贷:库存商品

贷:应交税费——应交增值税(销项税额)

案例说明:2020年2月20日,A企业向湖北省承担疫情防治任务的Z医院无偿捐赠一批疫情防控物资。这批物资是A企业于2019年采购取得的,账面成本100000元,增值税进项税额13000元。请问,该批物资的如何做账?会计分录怎么做?

A企业向Z医院无偿捐赠物资的账务处理:

借:营业外支出——公益性捐赠 113000

贷:存货 100000

应交税费——应交增值税(进项税额转出) 13000

(一)捐赠现金涉税处理

对于企业给捐赠现金的行为,只需要考虑企业所得税问题。目前企业所得税关于捐赠税前扣除政策规定是,通过公益性社会组织或者县级以上人民政府及其部门捐赠,在年度利润12%的部分限额扣除,超额部分可结转三年扣除。

但新型肺炎疫情特殊,估计国家会像当年非典时期一样,出台专门的文件财税〔2003〕106号,允许疫情期间,企业、个人等社会力量向防治非典型肺炎事业的捐赠,在缴纳所得税前全额扣除。所以在此可以期待一下后续相关政策。

另外,捐赠扣除需要注意税前扣除凭证的合规性。

通过县级以上人民政府及其组成部门和直属机构公益性捐赠支出应取得由财政部或省、自治区、直辖市财政部门印制并加盖接受捐赠单位印章的公益性捐赠票据;

通过具有公益性捐赠税前扣除资格的公益性社会团体和公益性群众团体发生的公益性捐赠支出,应取得由财政部或省、自治区、直辖市财政部门印制并加盖接受捐赠单位印章的公益性捐赠票据,或加盖接受捐赠单位印章的《非税收入一般缴款书》收据联,方可按规定进行税前扣除。

(二)捐赠货物涉税处理

企业捐赠货物,在税收政策上要复杂一些,主要涉及到的税种有增值税及附加税费、企业所得税。

增值税需要视同销售。单位和个体工商户将自产、委托加工或者购进的货物无偿赠送其他单位或者个人视同销售货物缴纳增值税;并按税法规定的顺序来确定销售额。

之前汶川地震、鲁甸地震、芦山地震、舟曲泥石流等事件发生,都出台过捐赠免增值税的规定,所以这次也这里也可以期待一下。(财税〔2017〕60号、财税〔2015〕27号、财税〔2013〕58号:对单位和个体经营者将自产、委托加工或购买的货物,通过公益性社会团体、县级以上人民政府及其部门捐赠给受灾地区的,免征增值税。)

企业所得税需要视同销售。企业自制的资产,应按企业同类资产同期对外销售价格确定销售收入。属于外购的资产,应按照被移送资产的公允价值确定销售收入。

公益捐赠支出可税前扣除。按照目前政策规定在会计利润12%以内限额扣除,超额部分三年结转扣除。(此处期待全额扣除的新政)

税前扣除票据问题:规定与第一种类型相同。

会计网所有内容信息未经授权禁止转载、摘编、复制及建立镜像,违者将依法追究法律责任。不良信息举报电话:15820538167。

沪公网安备

31010902002985号,沪ICP备19018407号-2,

CopyRight © 1996-2025 kuaiji.com 会计网, All Rights Reserved.

沪公网安备

31010902002985号,沪ICP备19018407号-2,

CopyRight © 1996-2025 kuaiji.com 会计网, All Rights Reserved.

上海市互联网举报中心

上海市互联网举报中心

中央网信办举报中心

中央网信办举报中心