问:你好,是税务局吗?

最近我为一家公司提供了一项设计劳务,公司给我发了20000元的劳务费,但公司财务说还要扣缴个人所得税,请问是这样吗?

按照《个人所得税法》的规定,您从事应税劳务取得的所得,应该按照“劳务报酬”缴纳个人所得税。

问:哦,那请问我需要怎么纳税?

首先,公司在向您支付劳务费的时候应按次或者按月预扣预缴税款;其次,劳务报酬所得属于综合所得,应在年度终了后进行汇算清缴,税款多退少补。也就是说,您预扣的税款不一定等于最终年度应纳的税款,到了年度汇算清缴的时候,还存在多退少补的情况。

问:什么是综合所得?

综合所得是一个统称,根据个人所得税法的规定,居民个人取得的工资、薪金所得、劳务报酬所得、稿酬所得、特许权使用费所得统称为综合所得,按年合并计算个人所得税。

问:你能帮我具体算一下我这笔劳务应该缴纳多少税款吗?

可以的!您取得的劳务费在预扣预缴个人所得税的时候,先减除一定标准的费用。具体为:每次收入不超过4000元的,减除费用按800元计算;每次收入4000元以上的,减除费用按收入的20%计算。

您本次取得了20000元的劳务费用,减除费用为收入的20%,即4000元,那么本次劳务费用的应纳税所得额为16000元,按照对应的20%个人所得税预扣率,您本次劳务报酬应预扣预缴的个人所得税为16000×20%=3200元。

问:那年度汇算清缴的时候又怎么计算啊?

居民个人的综合所得,以每一纳税年度的收入额减除费用六万元以及专项扣除、专项附加扣除和依法确定的其他扣除后的余额,为应纳税所得额。我给您举两个例子吧!

例一:假设您2019年只取得这一笔劳务报酬20000元,未取得其他所得,没有专项扣除、专项附加扣除和其他扣除,那么按照规定计算的2019年度综合所得应纳税所得额=20000×(1-20%)-60000=-44000元,括号里的20%是税法规定可以在税前扣除的费用。由于应纳税所得额小于0,也就意味着虽然您取得收入时预缴了税,但是综合全年看2019年度您不需要缴纳个人所得税,汇算清缴后应该退还您已预缴的个人所得税3200元。

例二:假设2019年您取得一笔劳务报酬20000元,预缴了个人所得税3200元。此外,全年取得工资薪金120000元,已预缴个人所得税540元,每月按照国家规定的范围和标准缴纳的基本养老保险、基本医疗保险、失业保险和住房公积金等专项扣除合计1500元,每月报送子女教育专项附加扣除1000元和赡养老人专项附加扣除1000元,那么,

2019年您个人所得税综合所得应纳税所得额=[120000+20000×(1-20%)]-60000-(1500+1000+1000)×12=34000,对应的个人所得税税率为3%,全年应缴纳个人所得税为34000×3%=1020元。由于在年度中间您已预缴了3200+540=3740元的税款,因此通过汇算清缴应该退还您个人所得税2720元。

问:原来多退少补是这个意思啊?那我明白了,另外公司要求我去开发票,开票的时候会不会让我再交一次个人所得税啊?

根据《国家税务总局云南省税务局关于自然人申请代开发票个人所得税有关问题的公告》(国家税务总局云南省税务局公告2019年第5号),从2019年4月12起,对自然人纳税人取得劳务报酬所得在代开发票环节不再征收个人所得税,而应由支付劳务报酬的单位或个人预扣预缴。

代开发票单位在开具发票时,应在发票备注栏内统一注明“个人所得税由支付方依法预扣预缴(或代扣代缴)”。如果支付劳务报酬的单位或个人没有为您预扣预缴税款,需要由您自行办理纳税申报。对于支付所得的单位或个人没有预扣预缴税款的行为税务机关要按照相关规定追究法律责任。

那我清楚了,谢谢!

劳务报酬所得,是指个人从事劳务取得的所得,包括从事设计、装潢、安装、制图、化验、测试、医疗、法律、会计、咨询、讲学、翻译、审稿、书画、雕刻、影视、录音、录像、演出、表演、广告、展览、技术服务、介绍服务、经纪服务、代办服务以及其他劳务取得的所得。

是的,劳务报酬属于综合所得。根据个人所得税法的规定,居民个人取得工资、薪金所得、劳务报酬所得、稿酬所得、特许权使用费所得,称为综合所得。

扣缴义务人向居民个人支付劳务报酬所得应当按照以下方法按次或者按月预扣预缴税款:

劳务报酬所得以收入减除费用后的余额为收入额;

减除费用:预扣预缴税款时,劳务报酬所得每次收入不超过四千元的,减除费用按八百元计算;每次收入四千元以上的,减除费用按收入的百分之二十计算。

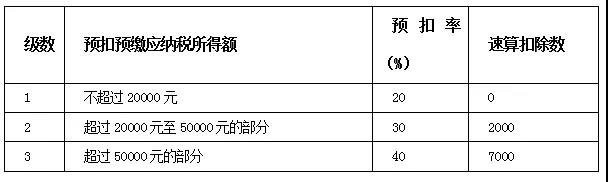

应纳税所得额:劳务报酬所得以每次收入额为预扣预缴应纳税所得额,计算应预扣预缴税额。劳务报酬所得适用个人所得税预扣率表二。

个人所得税预扣率表二

(居民个人劳务报酬所得预扣预缴适用)

居民个人办理年度综合所得汇算清缴时,应当依法计算劳务报酬所得、稿酬所得、特许权使用费所得的收入额,并入年度综合所得计算应纳税款,税款多退少补。

居民个人的综合所得,以每一纳税年度的收入额减除费用六万元以及专项扣除、专项附加扣除和依法确定的其他扣除后的余额,为应纳税所得额。

对自然人纳税人取得劳务报酬所得、稿酬所得和特许权使用费所得需要代开发票的,在代开发票环节不再征收个人所得税。代开发票单位在开具发票时,应在发票备注栏内统一注明“个人所得税由支付方依法预扣预缴(或代扣代缴)”。

自然人纳税人取得综合所得,个人所得税由扣缴义务人按照《国家税务总局关于发布<个人所得税扣缴申报管理办法(试行)>的公告》(国家税务总局公告2018年第61号)规定预扣预缴(或代扣代缴)和办理全员全额扣缴申报。

1.《中华人民共和国个人所得税法》

2.《中华人民共和国个人所得税法实施条例》

3.《国家税务总局关于发布〈个人所得税扣缴申报管理办法(试行)》的公告〉》(国家税务总局公告 2018第61号)

4.《国家税务总局云南省税务局关于自然人申请代开发票个人所得税有关问题的公告》(国家税务总局云南省税务局公告2019年第5号)

来源:云南税务

会计网所有内容信息未经授权禁止转载、摘编、复制及建立镜像,违者将依法追究法律责任。不良信息举报电话:15820538167。

沪公网安备

31010902002985号,沪ICP备19018407号-2,

CopyRight © 1996-2025 kuaiji.com 会计网, All Rights Reserved.

沪公网安备

31010902002985号,沪ICP备19018407号-2,

CopyRight © 1996-2025 kuaiji.com 会计网, All Rights Reserved.

上海市互联网举报中心

上海市互联网举报中心

中央网信办举报中心

中央网信办举报中心