在众多经营管理能力的理论中,很少有人重视作为企业管理核心的财税管理能力。事实上,企业的财税是一个独立而综合的完整系统,它以货币的形式贯穿于企业所有的经营和管理活动,是整个企业管理的灵魂所在。正确采用财税战略,有利于提升财税核心竞争力。

1、财税战略指标如何选取

企业核心竞争力的财税范畴按企业理财本身的规律和核心竞争力的特征可分解为3个方面:财税营运能力、财税管理能力和财税应变能力,它们是企业理财能力的基本构成要素。

当这3个方面的能力协调一致时,企业便能通过合理的资金运作,将财税管理体系中的财税预测、决策能力、财税计划、组织控制、分析能力整合为一体,形成企业财税核心竞争力。

当今我国经济迅猛发展,财税战略的适时调整可以提升企业和企业财税适应环境变化的能力。财税战略是财税核心竞争力的源泉,财税战略直接影响着企业财税核心竞争力。

选取资产负债率、债务融资率、资产长期负债率作为企业融资战略的评价指标,用股利增长率和股利支付率来评价企业的股利分配战略,选择资本投资增长率、流动投资比率和资产增长率评价企业的投资战略。应用以上指标分别对优质企业和劣质企业的财税战略进行综合评价。

资产负债率反映企业的资本结构,企业的融资主要由债权融资和股权融资构成;债务融资率、资产长期负债率指标反映出企业的融资结构和偿债能力。

资产负债率=年末企业负债总额÷年末企业资产总额×100%

债务融资率=(年末企业短期借款+年末企业长期借款+年末企业应付债券)÷年末企业资产总额×100%

资产长期负债率=年末企业长期负债合计÷年末企业资产总额×100%

股利增长率和股利支付率可以很好地代表企业的股利分配情况。

股利增长率=[(本年发放的现金股利+本年发放的股票股利)÷(上年发放的现金股利+上年发放的股票股利)-1]×100%

股利支付率=(本年发放的现金股利+本年发放的股票股利)÷净利润×100%

资本投资增长率、流动投资比率和资产增长率代表企业实施投资战略管理的情况。

资本投资增长率=[(年末长期投资合计+年末固定资产原值+年末无形资产)÷(年初长期投资合计+年初固定资产原值+年初无形资产)-1]×100%

流动投资比率=流动资产÷总资产×100%

资产增长率=(年末总资产÷年初总资产-1)×100%

2、企业价值与财税战略的相关性

财税战略是战略思想与财税活动的融合体,它为企业战略的实施提供配套支持,在一定意义上决定了企业资源的配置效率和效果,因此制定合理的财税战略对企业的发展有重要的意义。

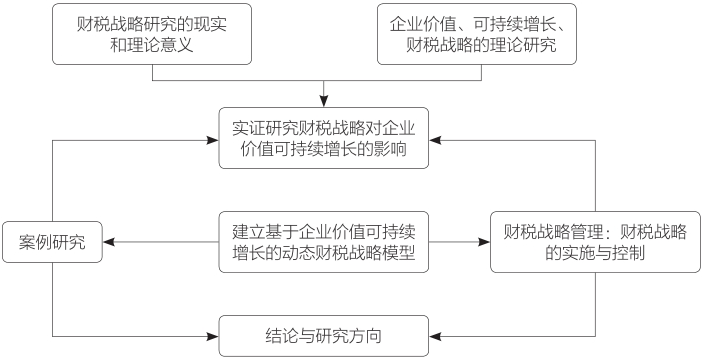

财税战略的最高目标是实现企业价值最大化,也就是实现风险和报酬平衡时的企业自由现金流最大化。此目标是各项财税管理活动的切入点,用来证明企业价值的可持续增长与财税战略具有相关性。财税战略研究流程如图所示。

首先,财税与战略有着天然、深度的交互性。财税表现为资产负债表、利润表和现金流量表等财务报表以及一系列定量化的财税指标。经过审计的财务报表与财税指标的确反映了企业过去的经营业绩与财税状况,但是“管理价值始于战略,止于财税结果”,现在的成功与失败都取决于过去某一段时间采取的战略,所以企业“今天”的财务报表其实是“昨天”企业战略实施结果的“显示器”。

其次,财税管理聚焦企业价值目标。虽然人们对战略与企业价值之间的具体作用过程和作用机制还不是十分清楚,甚至对战略的具体概念都存在广泛的争议,但对战略与企业价值之间的因果关系已有基本共识。战略与财税资源的关系可以简洁明了地表达为“战略上光有资金不行,没有足够的(自有)资金更不行”。

当企业高速发展时,财税战略必须保证企业价值可持续增长,使其保持必要的战略理性。在企业运营过程中,财税战略必须能够预估出企业的长期风险,而且能够保持必要的财税弹性,以便随时对冲风险。

3、财税战略促进企业价值增长

财税战略之所以促进企业价值增长,主要是因为以下几个方面。

(1)财税战略是用战略的思想解决财税方面的问题而制定出的一系列决策。它同样包括战略制定时所必需的确定目标、分析环境、制定方案以及控制、评价等过程。财税战略的研究对象是资金运动以及在资金运动中所产生的财税关系。

(2)财税战略是针对企业长期状况制定的。影响企业长期发展能力的因素影响着财税战略,财税战略目标应该与企业战略目标一致,企业长期发展能力中重要的因素将影响企业财税战略目标的实现。

(3)财税战略的内容主要包括投资、筹资和分配3个方面。它们是企业财税最主要的活动和管理对象,所以自然成为财税战略制定关注的主要内容。

(4)财税战略关注企业内外部环境的发展变化。正是企业内外部环境的不确定性加剧才使得财税战略管理产生。环境的发展与变化深刻地影响着财税战略管理的发展和变化,所以财税战略的理论研究与管理实践应是动态的、发展的和适应环境变化的。注重环境变化成为企业财税战略区别于传统财税管理的一个重要标志。

(5)财税战略是针对企业经营有重大影响、发挥重大作用、有重要意义的财税活动制定的综合性战略。这说明不重要的、对企业经营仅有一般影响的活动不应也不可能进入财税战略关注的范围。

这些重大财税活动无外乎投资、筹资和分配等几个方面的活动。财税战略与企业其他战略相互依存,服从并支撑着企业总体战略。不过,财税上独特的思维理念与分析工具,使财税战略在不少方面都表现出异于企业其他战略的特性,而成为一个独立的战略范畴和领域。

第一,凸显“数据说话”。财税战略的研制、表述与实施结果都必须建立在对各类数据的分析基础之上。无论是财税维度还是非财税维度,无论“摆事实”还是“讲道理”,都必须有数据的支持。离开了数据,财税就“无话可说”。

第二,与经营战略具有互补性。比如,企业总风险主要由经营风险和财税风险构成,如果锁定企业总风险,那么以“固定成本”主导的经营风险与以“债务利息”主导的财税风险之间就必须形成此消彼长的互补关系,即激进的经营战略应配合稳健的财税战略,或激进的财税战略应配合稳健的经营战略。

(6)财税战略必须工具化和制度化。财税战略管理的任务就是将企业的战略目标、分析技术和管理程序结合在一起,寻求和挖掘价值驱动因素并使之工具化和制度化。

(7)财税战略处于企业战略的核心地位。财税战略与企业战略之间并不是单纯的前者无条件服从后者的关系。

从表面上看,财税战略应隶属于企业战略,但其特殊性使得它不能等同于一般战略,它必须具有一定的独立性,在企业战略中处于核心地位,甚至可以说财税战略是企业战略的货币表现形式。

在一定程度上说,企业的投资、筹资和分配活动几乎涵盖了企业的整个生产经营过程,而企业财税战略的谋划对象是企业的本金流动以及在本金流动时所产生的财税关系,且本金是企业生存发展最为重要的要素。

(8)企业战略的具体形式是多种多样的。然而,从财税的角度来看,我们主要关心的不是这些具体的企业战略形式,而是与这些企业战略形式相配合的财税战略具有什么样的基本特征。财税战略与企业战略密不可分,但财税战略又侧重于资金的筹措、使用及分配。

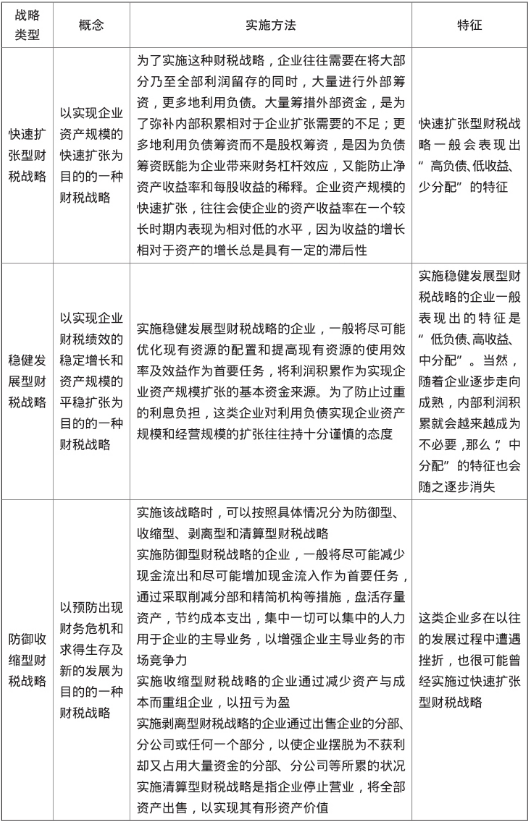

所以,财税战略类型应该主要从资金的筹措、使用及分配特征的角度进行划分。从这一角度划分,财税战略总体上可以分为3种类型,即快速扩张型财税战略、稳健发展型财税战略和防御收缩型财税战略,如表所示。

会计网所有内容信息未经授权禁止转载、摘编、复制及建立镜像,违者将依法追究法律责任。不良信息举报电话:15820538167。

沪公网安备

31010902002985号,沪ICP备19018407号-2,

CopyRight © 1996-2025 kuaiji.com 会计网, All Rights Reserved.

沪公网安备

31010902002985号,沪ICP备19018407号-2,

CopyRight © 1996-2025 kuaiji.com 会计网, All Rights Reserved.

上海市互联网举报中心

上海市互联网举报中心

中央网信办举报中心

中央网信办举报中心