(三)

山姆先生是在中国境内的外商投资企业工作取得工资、薪金的外籍人员,2019年1月取 得来自中国境内的收入情况如下:

(1)取得工资收入20 000元。

(2)出版图书一部,出版社支付稿酬80 000元。

(3)—次性取得讲学收入12 000元。

(4)参加某大型商场开业抽奖活动,中奖所得5 000元。

山姆先生取得的讲学收入应缴纳个人所得税( )元。

A: 4000

B: 3960

C: 2400

D: 1920

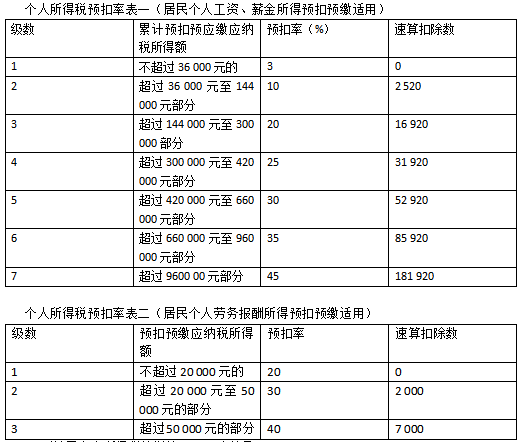

劳务报酬所得每次收入4 000元以上的,减除费用按收入的20%计算,应纳个人所得税税额=12 000×(1 - 20% )×20% =1 920(元)。故选项D正确。

答案选 D