甲公司2×18年年初递延所得税负债的余额为165万元,递延所得税资产的余额为660万元,假设年初的这些暂时性差异当年不转回。2×18年当期另发生两项新的暂时性差异,分别为: (1)交易性金融资产账面价值小于计税基础300万元; (2)预计负债账面价值小于计税基础200万元。 假设已知该公司截至当期所得税税率始终为33%,从2×19年起该公司所得税税率将调整为25%,不考虑其他因素。 该公司2×18年的递延所得税费用为( )万元。

A: -25

B: 25

C: -95

D: 95

【考点】递延所得税资产及负债的确认和计量-所得税费用的计算

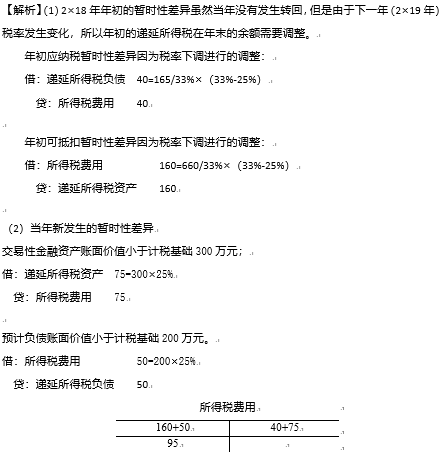

【解题思路】把下述解析分录中借方的所得税费用相加,然后减去贷方的所得税费用之和,得到95。

【具体解析】

答案选 D