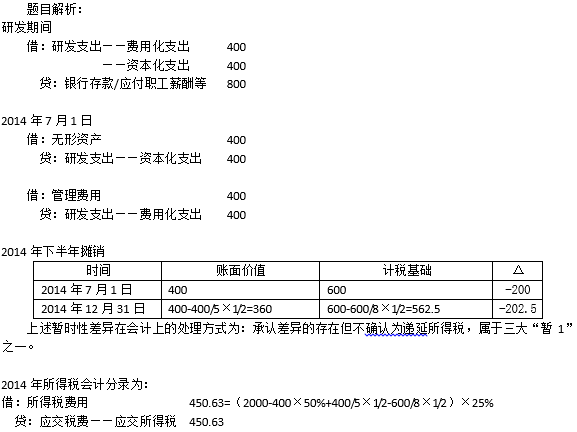

甲公司自2014年2月1日开始自行研发某项专利技术,共发生研究阶段支出300万,开发阶段支出500万,其中开发阶段不符合资本化条件的支出100万,至2014年7月1日专利技术达到预定用途,甲公司预计该资产预计使用年限为5年,税法的预计使用年限为8年,会计和税法确定的预计净残值为0,均按直线法摊销计入到当期管理费用,该公司2014年利润总额为2 000万元,企业所得税税率为25%,除上述事项外会计和税法认定一致。 要求:根据上述资料,不考虑其他因素,回答下列各题。2014年12月31日该无形资产的计税基础为( )万元。

A: 360

B: 562.5

C: 366.67

D: 579.17

答案选 B