【0507937】甲公司是一家建筑材料上市公司,主营石膏板的生产和销售。为进一步扩大市场份额,准备新增一条生产线。相关资料如下: (1)购置的生产线不需要安装,在2021年初即可投入使用。预计该生产线成本为3000万元。税法规定的折旧年限为5年,残值率为5%,按直线法计提折旧。项目寿命期为4年,项目结束时预计生产线的变现价值为500万元。 (2)另需新建一栋厂房,预计支出为2000万元。税法规定的折旧年限是10年,残值率为5%。预计项目寿命期末厂房的变现价值为1300万。假定该厂房不需要建设期,2×21年初即可投入使用。 (3)生产线投入使用后,预计该项目每年销售200万平米石膏板,单位售价为35元,单位变动制造成本为20元,每年付现固定制造费用为500万元,付现销售和管理费用合计为400万元。 (4)预计2021年初垫支的营运资本占销售收入的20%,在项目结束时收回。 假设生产线成本支出发生在2021年初,每年的销售收入和付现费用均发生在年末。等风险投资的必要报酬率是10%,企业所得税税率为25%。该项目的净现值是( )万元。

A: 1407.62

B: 451.42

C: 2358.59

D: 1380.30

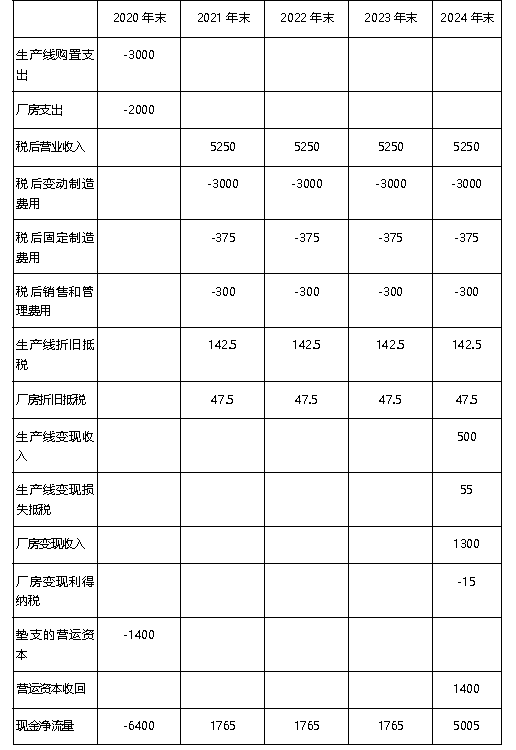

【解析】该项目相关现金流及净现值的计算如下:

其中,每年税后营业收入=200×35×(1-25%)=5250(万元),每年税后付现变动制造成本=200×20×(1-25%)=3000(万元),每年税后付现固定制造费用=500×(1-25%)=375(万元),每年税后付现销售和管理费用=400×(1-25%)=300(万元);

生产线折旧抵税=[3000×(1-5%)÷5]×25%=142.5(万元),2024年末生产线账面价值=3000-[3000×(1-5%)÷5]×4=720(万元),变现损失抵税=(720-500)×25%=55(万元)。

厂房折旧抵税=[2000×(1-5%)÷10]×25%=47.5(万元),2024年末厂房账面价值=2000-[2000×(1-5%)÷10]×4=1240(万元),变现利得纳税=(1300-1240)×25%=15(万元);

垫支的营运资本=200×35×20%=1400(万元)。

选项A正确。

答案选 A